美容室や飲食店などの個人事業主は、3月15日まで確定申告書を提出していれば大丈夫だと思っていませんか?

実は、税務や経理で提出すべき書類は、確定申告書の他にもいくつかあり、とくに1月は提出すべき書類が重なっています。

具体的には、『給与支払報告書』『法定調書合計表』『償却資産税申告書』の3つが1月末日が提出期限となっています。

そこで今回は、開業1年目の事業主には、初めて聞くかもしれない『法定調書合計表』についてまとめました。

他の2つについては、記事最後にある『関連記事』からチェックしてみてください。

※この記事は、平成28年時点の法令を基に、個人事業主のための記事となっています。予めご注意ください。

3分でわかる法定調書合計表

法定調書とは

そもそも法定調書とは、前年中に支払った給与や報酬・家賃をまとめた書類です。給与については源泉徴収票といい、家賃や報酬については支払調書といいます。

会社や個人事業主は、いくつかの法定調書と、全体をまとめた法定調書合計表を一緒に税務署へ提出します。税務署では、法定調書合計表を確定申告の参考にします。

法定調書には、給与や報酬・地代家賃の他にも種類がありますが、今回は個人事業主が提出する可能性の高い法定調書についてまとめました。

[参考ページ]

引用│国税庁ホームページ

提出義務者

法定調書合計表の提出義務者は、前年中に給与や報酬・家賃等を支払った事業主です。

提出期限

法定調書合計表の提出期限は、翌年1月31日までです。31日が土日の場合は、翌営業日となります。

提出先

法定調書合計表の提出先は、納税地の税務署です。(確定申告書の提出先と同じ)

税金の納付

法定調書合計表は税務申告書ではなく、報告書のひとつのため、税金の納付はありません。

法定調書合計表とマイナンバー

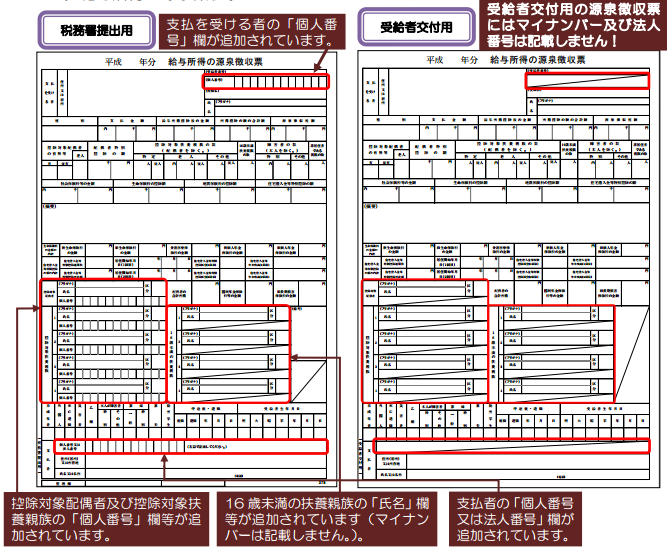

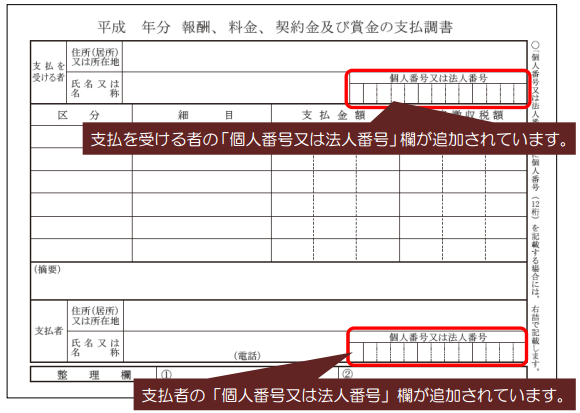

平成28年1月以降に支払う給与の源泉徴収票と報酬や家賃などの支払調書には、マイナンバーを記載することになりました。

マイナンバー(法人番号)は支払う事業主のものと、給与や報酬の支払いを受ける方の両方が必要となります。ただし、本人に渡す源泉徴収票には、マイナンバーを記載しないので注意しましょう。

なお、個人的な意見ですが、税務署はマイナンバーの記載がなくても収受しないわけではないので、神経質にならなくても良い気がします。(個人的な意見です)

[参考画像] (上が源泉徴収票、下が不動産の使用料等の支払調書)

引用│国税庁ホームページ

法定調書合計表の書き方のポイント

給与の源泉徴収票の提出

法人の役員へ年間150万円超の給与を支払っている場合、または、従業員へ年間500万円超の給与を支払っている場合は、超えた人の源泉徴収票を税務署へ提出する必要があります。

ただし、退職して年末調整をしなかった方は250万円超、扶養控除等申告書を提出しなかったために年末調整をしなかった方は50万円超となるため注意が必要です。

個人経営の美容室などの個人事業主は、役員という概念がないため、従業員の給与だけで判断することになります。

報酬の支払調書の提出

税理士や社会保険労務士へ年間5万円超の報酬を支払っている場合は、支払調書を提出する必要があります。

個人の士業だけでなく、税理士法人や社会保険労務士法人であっても、5万円を越えると提出が必要です。

また、支払調書へ記載する支払金額は、原則として消費税を含んだ金額で記載しますが、明確に区分できていれば消費税を別書きにすることもできます。

個人事業主でも、経理や給与計算を士業に外注している場合は、提出が必要となる可能性があります。

その他の支払調書

給与と報酬以外にも法定調書は何種類もあるため、提出時は手引き等で確認しましょう。ただし、個人事業主については、基本的には給与と士業への報酬がポイントとなります。

- 退職所得の源泉徴収票・特別徴収票

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書 など

法定調書合計表の記載ポイント

法定調書合計表の書き方のポイントは『総額』と『支払調書を提出するもの』の区分です。

『総額』には、提出不要の支払調書も含めた全体の人数と支払金額(給与・報酬など)を記載します。

『支払調書を提出するもの』には、上記の判定で税務署へ提出する支払調書の人数と支払金額のみを記載します。

つまり、法定調書合計表の作成には、提出分の支払金額だけでなく、1年間の会計データが必要になります。

まとめ:金額で提出範囲が変わる法定調書

一人美容室や一人飲食店などの個人事業主のために、1月に提出すべき書類として『法定調書合計表』について紹介しました。参考になったでしょうか。

開業したばかりの方にとっては、法定調書なんて聞いたこともないかもしれないので、役に立ってくれると幸いです。

実際の申告では、税理士さんにお願いしたり、会計データと手引きを参考にすると、作成しやすいと思います。

関連記事│1月に提出する書類